2016年10月26日更新

日銀新政策をうまく生かす住宅購入術とは

先月、日銀が新たな金融政策の枠組みを発表して1カ月がたった。従来の年間80兆円の長期国債を買い取る量的緩和を継続しつつ、新たに金利操作に軸足を移した政策がすでにスタートしている。今回は、この金融政策の変更が住宅購入の検討に及ぼす影響について考えてみたい。

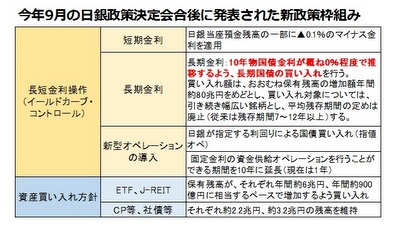

改めて日銀の政策変更の中身について簡単におさらいしておこう。詳しくは別表の通りだが、なかでも目玉といえるのが赤文字で示した「10年物国債金利(=長期金利)を日銀が操作する」という点だろう。従来、日銀は政策金利として短期金利をコントロールし、長期金利は国債の市場取引にまかされてきた。今年1月に導入したマイナス金利政策は、金融機関が日銀に預けている当座残高の一部に-0.1%の金利を適用するという内容だ。しかし、これに市場が反応し、短期金利だけでなく長期金利までもが意図せずマイナス下に沈んだのだ。その結果、長短金利差がほとんどない状態、いわゆるイールドカーブのフラット化が起きていた。マイナス金利は金融機関の収益を減らす政策であり、金融機関の体力をそいでしまうと景気回復の足かせになりかねない。そこで、新たな政策では従来の短期金利に加えて長期金利も日銀がコントロールし、フラットになった長短金利差を広げる(イールドカーブのスティープ化)という。これによって、銀行や年金基金、保険会社などが長期運用商品の収益を得やすくし、マイナス金利の副作用を軽減するという意図のようだ。

金融政策の説明はこれくらいにして、気になるのはこの政策変更によって今後の住宅購入の検討で意識すべきことがどう変化するかだ。まず長期金利が0%付近に誘導されるということは、これを指標とする長期固定型のローン金利はさらなる政策変更がなされるまでは、ほぼ現在の水準に固定されるはずだ。長期固定型ローンの代表格であるフラット35の金利は、毎月初に前月下旬の長期金利水準を参考して決定・発表されるため、10月の金利は9月21日の日銀政策発表後の長期金利水準をすでに反映していると考えてよい。10月のフラット35最低金利は1.06%(返済期間20年超~35年の場合)であり、今後はほぼこの水準が続くと想定される(多少の動きはあっても誤差範囲内)。したがって、住宅ローンは固定型を選択しようと考えているならば、当面は金利の推移を気にしなくてもよくなり、購入タイミングを急ぐ必要もなくなるわけだ。

長期金利の操作と年80兆円の国債購入は両立できない!?

一方、変動型を選ぶつもりの場合はどうなるか。実は、これには各方面からすでに指摘されている日銀の新政策に潜む矛盾が関係してくる。矛盾というのは、長期金利をコントロールするとしながら、年80兆円ペースの金融緩和(長期国債の買い取り)を継続するとした部分だ。日銀は10年国債の買い取り・売却を通じて長期金利の操作を行う。長期金利が0%より上がれば日銀が国債を買い取って金利を下げ、逆に金利がマイナス下になれば保有する国債を売却して金利を上げることになる。つまり、長期金利を0%に誘導するには国債を買い取る量と売却する量を事前に確定できないはずなのだ。日銀は年80兆円ペースの長期国債買い取りを継続するとしているが、この9カ月のように長期金利がマイナス下にあれば売却圧力のほうが高くなり、予定通りの額を買い取りきれない可能性が高まる。そして日銀の保有国債の売却は市場からの現金回収、すなわち金融引き締めを意味する。日銀は、現時点でも十分に金融緩和状態にあるとしており(いわゆるジャブジャブな状態)、結果的に緩和量が年80兆円に達しなくても、日本経済へ悪影響は大きくないかもしれない。しかし、前年より緩和量が縮小したとなれば「金融引き締めだ」との批判を受けかねない。今後、長期金利の操作を優先することで約束通りの量的緩和が難しくなってきた場合、その引き換えに量ではなく質的緩和にあたる「マイナス金利の深堀り」が実施される可能性があると筆者は想定している。

ここからはあくまで仮定の話となるが、もしマイナス金利の深堀りが実施されたら変動型ローンを選ぶ人にとって間違いなく朗報となる。といっても、表面的な金利が大きく下がることは期待しにくい。マイナス金利が深堀りされても住宅ローン金利がマイナスになることは考えにくいし、現在でも変動金利はすでに底といえる水準にあり、これ以上の低下余地は限られるからだ。では、どこにメリットが現れるのかといえば、マイナス金利を深堀ることで短期金利をプラス圏に戻すための時間が今より余計にかかることになる点だ。住宅ローンの変動金利は短期金利が指標となるため、政策金利(≒短期金利)を上げる時期が遠のけば、その分、当初の超低金利が長く続くことになる。本連載の第4回で説明したように、住宅ローンの金利上昇リスクは返済期間の前半に偏っており、当初10年~15年程度を現在の超低金利で乗り切ることができれば、固定型よりもはるかに利息を軽減できる。さらに、その後に金利が多少上がっても固定型の利息を逆転する確率は極めて低いのだ。そうした住宅ローンの特性から、マイナス金利の深堀りによって変動型の金利が上がらない期間が延びることは大きなメリットとなるわけだ。ただし、変動型の優位性は「超低金利で借りる期間をいかに長くとれるか」次第なので、なるべく早めに購入したほうがメリットを最大化できるという点が、購入を慌てなくてもよくなる固定型とは決定的に異なる。

現実にはマイナス金利の深掘りについては何も決まっておらず、あくまで「たられば」の話ではある。しかし、日銀の新政策が矛盾をはらんでいることは事実であり、この先、追加的な政策がとられることは十分にありうる。住宅ローンを借りるなら変動型、と考えているならば、今後の日銀金融政策決定会合でどのようなアナウンスがなされるのか、都度ニュースに気を配っておいて損はないだろう。

- エディター&ライター

山下伸介

京都大学工学部卒業後、株式会社リクルート入社。二十数年にわたり、同社情報誌の編集に携わる。2005年より週刊誌『住宅情報マンションズ』(現『スーモ新築マンション』)編集長を10年半つとめ、『都心に住む by SUUMO』、MOOK『つぎに住むならどんな家?』なども手掛ける。2016年に独立。住宅関連テーマの編集企画、執筆、セミナー講師などを中心に活動中。更新中ブログ。一般財団法人 住宅金融普及協会 住宅ローンアドバイザー運営委員(2005年~2014年)。